Chứng khoán MBS gọi tên mã cổ phiếu của ngân hàng HDBank

Trong bối cảnh tăng trưởng tín dụng thấp, lợi nhuận sau thuế quý I của các ngân hàng niêm yết vẫn tăng 9,6%

Theo báo cáo ngành ngân hàng vừa được bộ phận nghiên cứu của Chứng khoán MBS vừa công bố, tổng thu nhập hoạt động các ngân hàng niêm yết trong quý I/2024 tăng khiêm tốn 7,6% so với cùng kỳ. Trong đó, thu nhập lãi thuần và thu nhập ngoài lãi lần lượt tăng 8,1% và 5,6%.

Ước tính cuối quý I, tăng tưởng tín dụng chỉ đạt 1,9% so với hồi đầu năm, thấp hơn nhiều so với con số 3,9% của cùng kỳ năm trước. NIM trung bình toàn ngành ở mức 3,4%, giảm 20 điểm cơ bản so với cùng kỳ và giảm 9 điểm cơ bản so với quý IV/2023 nhờ chi phí vốn giảm mạnh hơn so với tỷ suất sinh lợi tài sản.

Chỉ số hoạt động CIR trung bình các ngân hàng niêm yết giảm xuống mức 31,6% trong quý I so với mức 32% của quý I năm ngoái, đưa lợi nhuận trước dự phòng tăng 1,9%. Chi phí trích lập của các ngân hàng tăng 5,4% đưa lợi nhuận sau thuế tăng 9,6%, trong đó, nhóm NHTMCP Nhà nước tăng 0,6%, nhóm NHTMCP tư nhân tăng 14,9%.

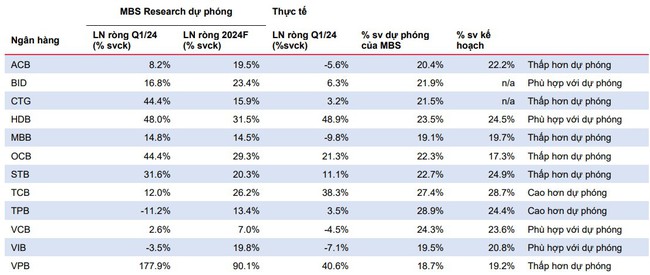

Kết quả kinh doanh quý 1/2024 so với báo cáo gần nhất của MBS

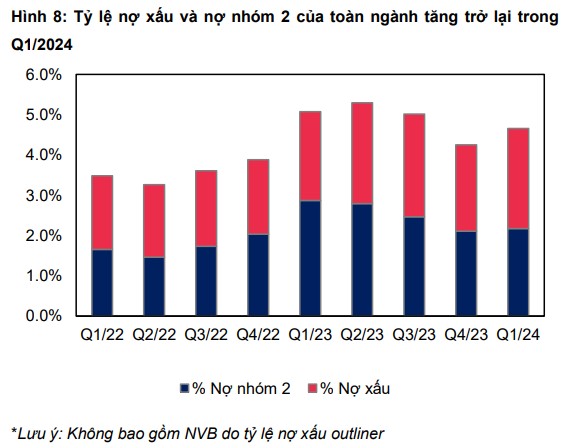

Bên cạnh đó, Chứng khoán MBS đánh giá rằng chất lượng tài sản của ngành ngân hàng có xu hướng giảm sau quý đầu tiên của năm 2024. Tỷ lệ nợ xấu trung bình của các ngân hàng ở mức 2,17% cuối quý I/2024, nhích lên so với con số 1,93% cuối 2023.

Tỷ lệ nợ xấu và nợ nhóm 2 của toàn ngành tăng trở lại trong quý I/2024

Tỷ lệ nợ nhóm 2 cũng tăng nhẹ lên mức 2,10% so với con số 1,94% của cuối năm 2023. Đáng chú ý, quy mô nợ xấu của các ngân hàng tăng 48,5% so với cùng kỳ trong quý 1/2024, trong khi chi phí trích lập chỉ tăng nhẹ 5,4% khiến tỷ lệ bao nợ xấu (LLR) suy giảm đáng kể. LLR trung bình đạt 87,5% cuối quý I/2024, giảm đáng kể so với mức 94,6% cuối năm 2023 và 120,7% cuối quý 1 năm ngoái.

Kết quả kinh doanh quý I/2024 của các ngân hàng theo dõi thấp hơn 14,3% so với dự báo của Chứng khoán MBS phản ánh triển vọng lợi nhuận 2024 có thể sẽ kém khả quan hơn so với dự báo. Do đó, MBS điều chỉnh dự báo tăng trưởng LNST cả năm 2024 của các ngân hàng theo dõi xuống 21,8%, so với mức 23,6% trong dự báo gần nhất.

Chứng khoán MBS cho rằng những ngân hàng duy trì được chất lượng tài sản không quá suy giảm trong 2 quý gần (TCB, HDB, VCB, VPB,…) đây nhưng vẫn đạt được mức tăng trưởng lợi nhuận vượt trội so với toàn ngành (TCB, HDB,…) sẽ có được KQKD khả quan trong năm 2024 khi nội tại của ngân hàng được thể hiện trong giai đoạn tín dụng yếu sẽ phát huy tối đa trong giai đoạn phục hồi. Do đó,lựa chọn của Chứng khoán MBS trong năm 2024 là mã cổ phiếu HDB.

Nói riêng về HSB, tăng trưởng tín dụng 2024 đạt 23% (2 tháng đầu năm 2024 đạt 62,71%) nhờ nhu cầu tín dụng tiếp tục tăng trưởng tốt khi tập trung vào phân khúc khách hàng ở vùng nông thôn.

NIM quý IV/2023 của HDB đạt 4,83%. NIM 2024 được kì vọng sẽ tăng nhẹ lên 4,85%, dựa trên việc các NHTM vẫn phải hạ lãi suất cho vay nhằm hỗ trợ nền kinh tế trong môi trường lãi suất huy động thấp.

Chất lượng tài sản của HDB được cho là tốt hơn so với mặt bằng trung toàn ngành, khi HDB sở hữu công ty tài chính HDSaison, nhưng tỷ lệ NPL vẫn được kiểm soát ở mức 1,8%.

Chứng khoán MBS đưa ra khuyến nghị khả quan với giá mục tiêu là 27.760 đồng/cổ phiếu.

Trên thị trường chứng khoán, đóng cửa phiên giao dịch cuối tuần ngày 17/5, giá cổ phiếu HDB hiện đang ở mức 24.300 đồng/cổ phiếu.